КБК, ставки и сроки уплаты фиксированных взносов ИП за 2016 год при доходе менее 300 тысяч рублей

Ниже, в удобной табличной форме, представлены размеры фикс. взносов за месяц, квартал и год, уплачиваемые 2-мя квитанциями (платежными поручениями) в ПФР и ФОМС. Как и в 2015 году, взносы в ПФ РФ платятся 1-ой платежкой без разбивки на страховую и накопительную части. Те предприниматели, кто написал заявление о переводе накопительной пенсии в негосударственный пенсионный фонд могут не беспокоиться — пенсионный фонд самостоятельно перечислит необходимую сумму в НПФ.

* В один из месяцев в ФОМС необходимо заплатить на 5 копеек больше — 316,45 руб.

Срок уплаты — не позднее 31 декабря 2016 года. Плательщикам УСН 6% и ЕНВД (без работников) для получения налогового вычета рекомендуется платить до 31 марта, 30 июня, 30 сентября и 31 декабря — соответственно за 1 кв., 2 кв., 3 кв. и 4 кв. 2016 г.

КБК фиксированных взносов ИП (1%) при доходе более 300 тысяч рублей

С 1 января 2016 года страховой взнос в размере 1%, уплачиваемый предпринимателями за себя с дохода свыше 300 тыс. руб., перечисляется на новый КБК:

В ФОМС ничего доплачивать не нужно!

Краткая памятка по понятию «доход» для расчета 1% в зависимости от применяемой системы налогообложения:

* Если в течение года применялись несколько систем налогообложения, то доходы по ним суммируются.

Статья будет дополнятся на основании Ваших вопросов!

2018

Взнос ИП больше не зависит от МРОТ(и его повышение с 1 мая не влияет на взносы ИП) и определен на 3 года вперед: 2018, 2019, 2020 год - 32 385, 36 238, 40 874 рублей. (Федеральный закон от 27.11.2017 № 335-ФЗ).

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

2017

C 1 июля 2017 года поднимают МРОТ до 7800 р. но взносы ИП до 2018 года считают по МРОТ 7500 р.

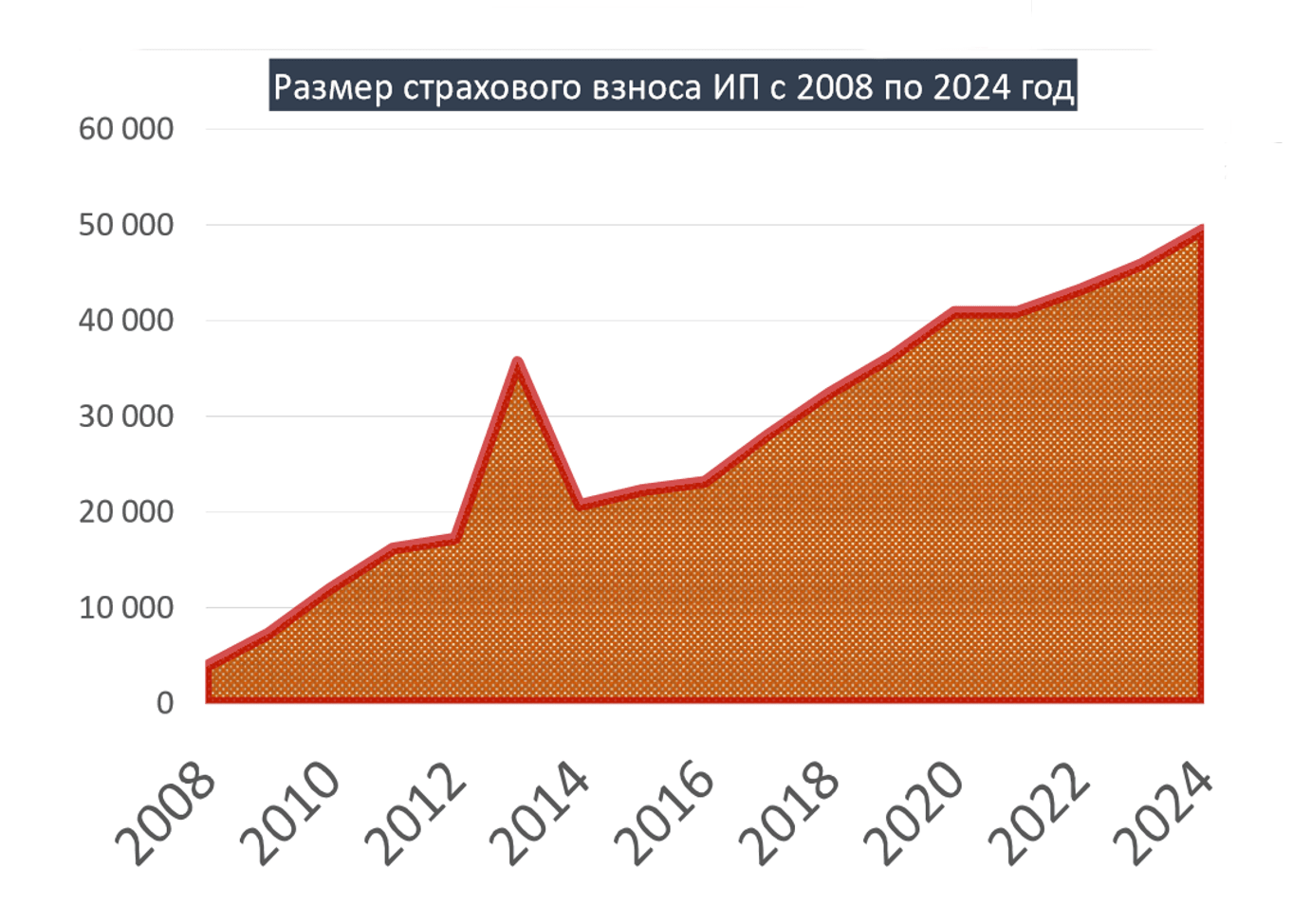

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Верховный суд в определении от 18.04.2017 № 304-КГ16-16937 пояснил что при УСН Доходы-расходы ИП может принимать в учет расходы для определения доп.1%. Однако скорей всего такое право ИП придётся(если он захочет его применить) отстаивать через суд . Пенсионный фонд в письме от 11.08.2017 № 30-26/12192 также считает что можно учитывать расходы. Верховный суд потом поменял мнение (решение от 08.06.2018 № АКПИ18-273). Вопрос остаётся спорным. Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541). |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

О своей деятельности за 2017 год (хотя для него это не обязательно). Он охватывает и основные направления, и итоги работы Фонда. Помимо прочего, данный отчёт приводит свежую статистику Пенсионного фонд за 2017 год по сравнению с 2016 годом. Приводим все показатели работы ПФР в этом материале, поскольку данный вопрос интересует очень многих.

Основные показатели работы Фонда

Официальная статистика ПФР за 2017 год даёт представление о том, какие пособия и иные выплаты делает фонд, каков размер пенсии по России и сколько людей обслуживает пенсионная система в целом. Приводим суммы по каждому показателю.

Сколько в пенсионной системе участников

Согласно последней статистике Пенсионного фонда РФ, количество участников пенсионной системы следующее:

- застрахованных в рамках ОПС – 153,8 млн;

- страхователей в рамках ОПС – 9,3 млн (работодателей – 5,3 млн, самозанятых страхователей – 4,0 млн);

непосредственно пенсионеров – 43,5 млн (получателей страховых пенсий – 39,8 млн, пенсий по гособеспечению – 3,7 млн, выплат из пенсионных накоплений – 1,1 млн.).

Средняя пенсия в России

Есть и статистика Пенсионного фонда России о средней величине пенсии (в зависимости от вида):

- страховая – 13 306 руб.;

- страховая по старости – 13 762 руб.;

- накопительная – 866 руб.;

- срочная выплата пенсионных накоплений – 1277 руб.;

- единовременная выплата пенсионных накоплений – 3935 руб.;

- социальная пенсия – 8797 руб.;

- социальная детям-инвалидам и инвалидам с детства – 11 250 руб.;

- прожиточный минимум пенсионера в РФ – 8540 руб.;

- фиксированная выплата к страховой пенсии (общий размер) – 4805 руб.;

- средний размер федеральной социальной доплаты к пенсии – 1938 руб.

Маткапитал

Отчёт ПФР в цифрах не обходит стороной программу материнского (семейного) капитала:

- величина маткапитала – 453 026 руб.;

- число выданных сертификатов на маткапитал – 8,3 млн;

- семьи, полностью распорядившиеся маткапиталом – 4,9 млн.

Кто копит на пенсию

Также Пенсионный фонд в цифрах рассказывает о пенсионных накоплениях. Всего таких лиц – 76,7 млн. Среди них:

- в государственной УК «Внешэкономбанк» – 42,0 млн;

- в частных УК – 0,4 млн;

- в НПФ – 34,3 млн.

Софинансирование пенсий

Любопытна статистика Пенсионного фонда РФ за 2017 год по Программе софинансирования пенсионных накоплений:

- участники – 2,6 млн;

- их взносы за 2017 год – 5,3 млрд;

- средний размер взноса – 8,1 тыс. руб.;

- госсофинансирование взносов – 5,1 млрд.

Ход повышения пенсий

Пожалуй, самая трепетная часть статистики Пенсионного фонда РФ за 2017 год касается повышения пенсий:

- индексация страховых пенсий – на 5,8%;

- индексация пенсий по гособеспечению – 1,5%;

- инвестиционная доходность пенсионных накоплений по расширенному портфелю Внешэкономбанка – 8,8%;

- инвестиционная доходность пенсионных накоплений по портфелю государственных ценных бумаг Внешэкономбанка – 11,2%;

- инвестиционная доходность пенсионных накоплений по совокупному инвестпортфелю частных УК – 10,8%;

- индексация социальной ежемесячной денежной выплаты (ЕДВ) – 5,4%;

- инфляция за 2017 год – 2,5%;

- инфляция за 2016 год – 5,4%.

Соцвыплаты

В отношении выплат социального характера ситуация такая:

- получатели ежемесячной денежной выплаты (ЕДВ) – 15,4 млн;

- получатели дополнительного ежемесячного материального обеспечения (ДЕМО) – 0,5 млн;

- получатели выплаты по уходу за нетрудоспособными – 1,9 млн;

- получатели выплаты по уходу за детьми-инвалидами – 0,5 млн;

- компенсационные выплаты пенсионерам-северянам – 0,2 млн.

Средства Фонда

Согласно статистике ПФР, бюджет Фонда в части доходов – 8 319,5 млрд. Поступления страховых взносов на ОПС – 4481,9 млрд.

В части расходов статистика бюджета Пенсионного фонда такова:

- расходы на выплату пенсий – 7167,2 млрд;

- на соцвыплаты – 488,0 млрд;

- расходы по Программе маткапитала – 311,8 млрд.

Год 2015 был богат многочисленными правками в разные отрасли законодательства. Не обошли стороной изменения и пенсионную систему. С нового года отчитываться придется ежемесячно, также будут изменены коды КБК на уплату страховых взносов и увеличен МРОТ. Рассмотрим более подробно, что изменится с 2016 года.

Основным изменением, связанным отчетностью в ПФР в 2016 году, станет введение обязанности подавать сведения о сотрудниках каждый месяц. Также будут введены новые коды КБК и увеличен МРОТ. В целом изменений не так много, приведем их в таблице.

| Что будет |

|

|---|---|

| Отчетность РСВ-1 по начисленным и уплаченным взносам на ОПС и ОМС. | К РСВ-1 добавится новая форма отчетности о каждом из застрахованных наемных сотрудников, в том числе работающих по гражданско-правовым договорам. Форма документа пока не разработана.* Данные по страховым выплатам необходимо будет сдавать каждый месяц. За просрочку подачи сведений, а также за ошибки в них придется уплатить штраф в размере 500 рублей за каждого застрахованного сотрудника. |

| Срок Сдается по итогам 1 квартала, полугодия, 9 месяцев и года. | Сдается ежемесячно не позднее 10 числа следующего месяца. |

| На бумаге: | Срок един как так для бумажной, так и электронной отчетности и соответственно сдавать отчет необходимо будет каждый месяц до 10 числа. |

| МРОТ | |

| Размер платежа «за себя» Пенсионный 18 611 руб. ФОМС 3 651 руб. | Страховые взносы в ПФР в 2016 году для ИП «за себя» ПФР 19 356 руб. ФОМС 4 085 руб. |

| Лимит для взносов в фонд |

* Закон, устанавливающий обязанность ежемесячного отчитывания по застрахованным работникам был подписан Президентом 29 декабря 2015г. и вступает в силу с первого апреля 2016 года. Форма документа пока не разработана. Известно только, что в указанной отчетности должны будут содержаться сведения о застрахованных работниках, в частности ФИО, СНИЛС и ИНН.

Обозначив основные изменения по учету в Пенсионном фонде вкратце опишем какая отчетность должна сдавать в данный фонд и какие взносы необходимо уплачивать предпринимателям.

Отчетность:

- Отчетность по застрахованным лицам

Сроки сдачи

РСВ-1:

- На бумаге до 15 числа каждого второго месяца после отчетного

- В электронке до 25 числа каждого второго месяца

Данные о застрахованных лицах

Вне зависимости от формы сдачи - до 10 числа каждого месяца

Взносы на ОПС и ОМС в 2015 году за себя

- Пенсионный - 18 611 р.;

- ФОМС - 3 651 р.

- 1% с суммы превышения в 300 тыс. р.

Все организации и ИП, у которых есть работники, должны платить с выплат работников взносы в ПФР в 2016 году (пп. «а», «б» п. 1 ч. 1 ст. 5 Закона от 24.07.2009 № 212-ФЗ). Кроме того, предприниматели уплачивают взносы в ПФР «за себя» даже в том случае, когда никаких работников у них нет. Таким образом, юрлица и ИП являются .

Тарифы взносов в ПФР в 2016 году

Пожалуй, самый распространенный тип страховых взносов в Пенсионный фонд, - это взносы с выплат работников. В базу для начисления таких взносов включаются суммы, подлежащие обложению страховыми взносами (ч. 1 ст. 7 , ч. 1 ст. 8 Закона от 24.07.2009 № 212-ФЗ). При этом Законом установлена , до достижения которой взносы начисляются по одному тарифу, а после достижения - по другому (либо не начисляются вовсе - при применении ).

Предельная величина базы для начисления взносов в Пенсионный фонд в 2016 году составляет 796 000 руб. на одного работника (ч. 5, 5.1 ст. 8 Закона от 24.07.2009 № 212-ФЗ , Постановление Правительства РФ от 26.11.2015 № 1265).

Тарифы для начисления пенсионных взносов в 2016 году за работников установлены такие (п. 1 ч. 1.1 ст. 58.2 Закона от 24.07.2009 № 212-ФЗ)

Начисляются взносы в Пенсионный фонд по итогам каждого месяца нарастающим итогом с начала года, а уплачиваются не позднее 15 числа месяца, следующего за текущим, за который определяется ежемесячный платеж по взносам (ч. 3, 4, 5 ст. 15 Закона от 24.07.2009 № 212-ФЗ).

Не пропустить крайний срок для уплаты взносов поможет наш .

Пенсионные взносы для ИП в 2016 году

Как было отмечено выше, все предприниматели должны платить «за себя» страховые взносы в ПФР в 2016 году (ч. 1 ст. 14 Закона от 24.07.2009 № 212-ФЗ). Для них фиксированная сумма взносов считается исходя из МРОТ, установленного на начало года, по тарифу 26% (п. 1 ч. 1.1 ст. 14 , п. 1 ч. 2 ст. 12 Закона от 24.07.2009 № 212-ФЗ). Поэтому не смотря на то что , предпринимательские фиксированные взносы считаются по прежнему МРОТ, равному 6204 руб. (ст. 1 Закона от 14.12.2015 № 376-ФЗ).

Если сумма годового дохода ИП превысит 300 000 руб., то помимо указанной выше суммы он должен будет уплатить взносы, определяемые, как 1% от суммы дохода, превышающего 300 000 руб., но не более 135 495,36 руб. по итогам 2016 года (п. 2 ч. 1.1 ст. 14 Закона от 24.07.2009 № 212-ФЗ). Максимальный предел доплачиваемых взносов также определяется исходя из МРОТ, поэтому лимит по взносам, которые должен будет заплатить ИП по окончании 2017 года, будет уже другим.

Перечисление взносов в ПФР в 2016 году

Для оплаты взносов в ПФР в 2016 году предусмотрены разные КБК. Поэтому свое платежное поручение должно быть оформлено на взносы каждого типа.

Изменения по взносам с 2017 года

В завершении отметим, что с 2017 года контролировать начисление и уплату страховых взносов будет ФНС. И хотя в целом порядок начисления страховых взносов на обязательное пенсионное страхование останется прежним, многое изменится. К примеру, уже сейчас известно, что сдавать отчетность по пенсионным взносам, причем по новой форме (не РСВ-1), нужно будет в ИФНС. И именно налоговики будут проводить камеральную проверку этой отчетности. Также изменятся сроки ее сдачи. А еще появится новая форма для представления индивидуальных сведений, которую нужно будет раз в год сдавать в ПФР.

Более подробную информацию о начислении и уплате взносов в ПФР можно найти в других материалах на нашем сайте.